Ŭ���Ͻø� �� ū�̹����� ���� �� �ֽ��ϴ�

Ŭ���Ͻø� �� ū�̹����� ���� �� �ֽ��ϴ�

ڸ��ä���ͷ��� 3% �Ѿ��

Fed ���� �߰� �ݸ��λ� ��ȣ

��ä ���� ���ﱹ ���� �Ŀ���

���ݴ����С� ����� � ���ﱹ��

ڸ - �鹫������ ���迡 �����

ȯ�� ������ ������ ���� ��

���� �߱Ƿ� ���� �� �����ϸ�

�ܱ��� �ڱ� �买ó�� ���� ��

�ֱ� �ԡ���������Ű �ݸ� �÷�

�����ڵ� �ŷ� ������ �Ȱ���

������ ������ �� ���Ѱ����濬

#1.������� ���̴�.�� ���� �Ŀ� �� �����غ�����(Fed) ������ �̱��� �ݸ��λ��� ���ﱹ�� ���� �ı�ȿ���� ����ϴ� ���ǿ� �� �亯�̴�. �̱��� ��ȭ��å�� �� �̻� ������ ������ �ƴ϶�� �ǹ̴�. ��Ż������ ��ġ�� �Ҿ����� �ٽ� 3% �Ʒ��� �϶������� 10�⸸�� �� ��ä ���ͷ��� 3%�� �Ѿ�� ���ﱹ ��ȭ��ġ�� ũ�� ��鸮�� �ִ�. 5�� ���� ��������� ���ﱹ���� �翬�Ǵ� ���� �� ������ ������ ���弼�� ���� �����ϴ� ���÷��̼� �з��� Fed�� �ݸ��λ��� ������ �� ���� �����̴�. ����������ä�� �û��ϴ� �������÷��̼��� �̹� 2%�� �ʰ��ߴ�.

������ �� ä�Ǽ��ͷ��� ��ȭ ������ ���ﱹ ��ȭǥ���ڻ꿡�� �� ��ȭǥ���ڻ����� �ڱ��� �̵����� �������� �������� ���� ��ä�� ���� ���ﱹ���� �Ŀ����� �Ͼ�� �ִ�. �Ƹ���Ƽ��, ��Ű�� ��ǥ���̴�. ��������ī��ȭ��, ����Ʈ, ��ũ���̳��� �� ���ֿ� ��� ������ ������, �ݷҺ��, ĥ���� ȯ����¾з��� �ް� �ִ�. �۳� ������� �ں������� �Ͼ�� �ε��� ���� ��¿� ���� ����� �ں������� �ߴܰ� ������ ���迡 ����ǰ� �ִ�. ������� ��������� ��ܿ����� �� ���ڳ� 10�� �뼱�� ���� ��ġ�� ��Ȯ�Ǽ��� ����, ���ȭ ��ġ�� �����ϰ� �ִ�. ���� 7�� �� �뼱�� �յ� �߽����� ���ȭ�� ������ ����̴�.

���ﱹ ���ڱ� �Ϻδ� ��������� �ݴ������� ����� �ƽþ� ���ﱹ���� �̵��ϰ� �ִ�. ���� Fed�� Ȯ���� �ݸ��λ������ Ȯ���� ��̸� ���̴� �ߡ��� ���������� �� ������ ���� ��������� �� �� ������ �û��Ѵ�. ���������� �߱��� �ƴ϶� �۷ι���ġ�罽�� ���Ե� ����ƽþƿ��� ����� �μ��� ����(collateral damage)�� ���� ������ ���δ�.

1980��� �� �߳��̱������� �Ҿ���� 10��� 1997�� �ƽþƱ������ �̸������ �̱��� �ݸ��� �λ��� �� ���� ���� �۷ι������� �ֺ��ο��� ���Ⱑ �Ͼ��. �� ��ȭ�� ������ȭ�μ� �� ���� ��ȯ�ŷ��� �� ������ �����Ѵ�. 90% �̻� ��ȯ�ŷ��� ��ȭ�� ���Ǵ� ���̴�. ���Ƿ� ��� �� ���迡�� �����ϴ� �̱��� (���ŷ� ����) �����ѻ���(GDP)�� 15% ���������� Fed�� ��ȭ��å�� �����������忡 ������ ������ ��ġ�� �ִ�.

��ȯ����� 2009�� ī���� ������Ʈ�� �ɳ� �ΰ����� ������ ���̹��� �ٸ���:8��� ��ģ ������ ��������̶�� ���� ������ �� �ֵ��� ��� �� ���´� �ſ� �پ��ϳ� �� ������ ������� ���� ������ �ݺ��Ѵ�. �츮 ������ �ܻ��̸� �ҵ� ��´ٴ� ���� �ֵ��� ��ȭ �ݸ��� ���� ���ؿ��� ���� ���ӵ� �� ���к��ϰ� ��ȭ�ڱ��� ���ȴٰ� �ݸ��� ������ ���и� ���� ���̴�.

�̹����� ���� �� Fed�� �ݸ�����ȭ�� �ſ� ���������� �Ͼ ���̶�� ��밨���� ��ȭ �ݸ��� �ö� ��ȭ ��ġ�� ������ �϶��ϴ� �������������� ������ �����߰� �Ϻ� ���ﱹ���� �к��� ���� ��ä�� �Ҵ�. Fed�� 6�� �ٽ� �ݸ��λ��� �����ߴ�. ���� ���� �� �� �� �λ��� �� �ִٴ� ��ȣ�� ���´�.

#2. ���� ������ ������ ���� �� ���� �ڱ� ��ȭ�� �� ���� �ٸ���. ȯ�������� ���� �� ȿ���� �����ϱ� �����̴�. ���ظ� ���� ���� ���ȭ�� �ڱ� ��ȭ�� ���� ���ä���� ��ȭ $100, ���ä���� $200�� ���ä���� ���ä���� $100 �ʰ��ߴٰ� ����. ���� ȯ���� $1=PS1���� $1=PS1.1�� 10% ����Ѵٸ� �����ä���� $100=PS100���� $100=PS110���� PS10(=$9.1)�� �����Ѵ�. �̷��� ��ȭ�� ���� �� ����� ��ȭ ȯ���� ����� �� ��ȯ�ؾ� �� ���� ���� �þ��.

���� ��ȭ�� ���ä���� $100 �����ϰ� ������ ���ä���� �ڱ���ȭ�� ���ȭ�� PS200�� �� ��츦 ������ ����. ���� ���� ���������� ���ȭ ȯ���� $1=PS1���� $1=PS1.1�� 10% ����Ѵٸ� ���ä���� $100=PS100���� $100=PS110�� PS10�� �����ϰ� ���� �տ��� �� ���� ���ݴ�� �����ä���� PS10(=$9.1) �����ϴ� ȿ���� �����Ѵ�. �̷��� ���ä���� � ��ȭ�� ����ƴ°��� ���� ȯ�������� ���� ��ȿ���� ���ݴ�� �۵��Ѵ�.

��ä�� ���� ���ﱹ���� ȯ������̶�� ����� ��ȯ�ؾ� �� ��ä�� �� �þ�� ��ȿ���� �����ϰ� �� ��ȿ���� ��ĩ ��ä�� �� ������̳� ���ΰ� ��ȯ���迡 ��������ν� ��ȯ�Ҿ��� �������� ���ϰ� �ֵ��� ����, ���ֵ��� ����� ������ Ȯ��� ���迡 ����ȴ�.

�ݴ�� ȯ���϶� �� �Ͼ�� ��(��)�� ��ȿ���� ����ä�� �ִ� ���ﱹ�� �繫������ ����, �� ���� �ؿ��ں��� ���ԵǴ� ������ �����Ѵ�. �̿� ���� ���� ��⵿�༺�� �����ڻ꼱ȣ �� ���ﱹ�� ���˰� �����ڻ꼱ȣ �� ��û�Ÿ��� �ϴ� ���̴�.

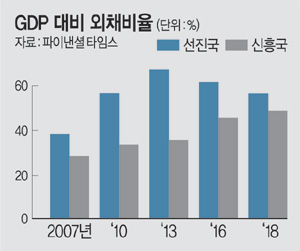

<����>�� �۷ι��������� �� �������� �� ���ﱹ���� GDP ��� ��ä������ ��� ������ �� ���� �����ش�. ���Ƿ� ��ȭ�� ������ ���Ƽ� �� ���ﱹ�� ������ �������� ���� �翬�ϴ�.

���� ���ﱹ�� ��ä������ ���������� ���� ���� ��ŭ �繫�������� ���Ƽ��� �ƴϴ�. �����Ͽ����� ���ﱹ�� ��ä�� ����ϱ� ������ ������ ���ؿ� ��ġ�� ���Ѵٴ� �ǹ̴�. ��(�)���� �������� ���ﱹ���� ��ä������ ���� ���� �ڱ���ȭ�� ��ä�� �����ϰų� �����������忡�� ȯ������ ��¡�� �� �ֱ� �����̴�. �̿� ���� ���̴� �����ſ뵵�� �ݿ��ȴ�.

�츮�� ����� GDP ������ ȣ�ְ� ���� ���ڱ��̸� GDP ��� ��ä������ 120%�� �̸����� ������ȯ�� 600�� ���� ��ġ�� ���Ѵ�. ������ �ұ��ϰ� ���� ���� �����ſ����� �����ϰ� �ִ� ���� ��ä�� ȣ�ִ�ȭ�� �����߰ų� ������ ȯ������ ��¡�Ͽ��� �����̴�. ���������ڰ� GDP ��� 5%�� �Ѱ� ������ȯ 4000�� ��, �����ä���� 4600�� ��, ��ä������ 30%���� ��ġ�� ���ϴ� �츮����� ū ������ ���δ�.

#3. ���� ���ﱹ�� ���� ����� �۷ι��������� �� �þ ���� �߿��� ����� �ִ�. �� ��������������(IIF)�� ������ 26�� �ֿ� ���ﱹ�� ����, ��������, �������, ������ ���� 2008�� �� GDP ��� 148%���� 2017�� 3�б� 211%�� �����ߴ�. �츮����� ��������� ���� ������ ��� 300%�� �Ѿ �߱�(295%)���� ����. �� ���� ������ 21������ 380%�� �������� ����� ���̴� �Ͱ� �����ȴ�.

�̷��� ���� �þ ���� ��� ��ä�� ���������� ��� �κ� �ڱ���ȭ�� ǥ�õ� �� �����̴�. ��ä������ �ܺ���ݿ� ����� ���ȣ���� ���������� �����Ѵ�. �켱 �ڱ���ȭ��ä�� �þ �� ��ȭ��ä�� �Բ� �����ϴ� ������ �ִ�. ���� ����� ������ ������ ������ �� �������� �ؿܿ��� ����� ���ۿ� ����. �۷ι��������� �� �츮������ ������ ������ ������ ����ä�� �����ϰ� ����ä�� ��� �κ��� �ܱ����� ��鿴��. Ư�� ������ ���Ե� ��ȭ�ڱ��� ���ޱݸ��� ���� �ܱ��ڱ��̰� ��ȭ����� ���� ���� ����� �� �������ġ ���赵 ���Ѵ�. �ܱ����� �ڱ��� ȸ���� �� ������ ���� �̿� ���� �� ���� ��Ȳ�� ������ �� �ִ� ���̴�. 2008�� �۷ι� �������� ��� ��Ȳ�� ����.

�� ��° ����, ���� �Ǵ� ������ ���� ������ �� ���ΰ� �߱Ƿ��� ������ ������ �� ���̶�� ��밨�� ������ �� �ִ�. �� ���� ȯ����¿� ���� �� �ٸ� ��븦 ���߱�� �ǰ� �ܱ����� ȯ�ս��� ���ϱ� ���� �ڱ��� ȸ���� �� ����� �Ͱ�� �� �ִ�. ��ä�� ���� ���ؿ����� ���Ⱑ ���ϴ� ��ʴ� ��� �κ� �̿� ���� ������ä�� ������ �� �Ͼ��.

�� ��° Fed�� ��ȭ��å���� �����ο� ���ﱹ�� ����. Fed�� �ݸ��� �ø� �� ���ﱹ�� �ݸ��λ� �з��� �´�. ���� ���� ��� �ܱ��ں��� ��Ż�� �Ͼ�� ��ĩ �����ϴ� ȯ���� ������ ������ �� �ִ� ���̴�. ���� ���ﱹ�� �ݸ��λ��� �������δ� �ڻ������ ħü�� �����ϰ� �ٸ� �������δ� ���ڻ�ȯ�δ��� ���ߵǾ� ��ĩ ��ä ���÷��̼��� �Ͼ ������ �ִ�. ���� ��� ����� ���� ���� ���� �� ������� ���� �϶��� ���� �繫�� ������ ������ �� ������ ��ä��ȯû������ ������ ���� �ʴٸ� ������ �νǰ��ɼ��� ��������, (�츮����� ����) ������ ������ �ִٸ� �Һ������� �Ͼ �����忡 ���� �� �ִ� ���̴�.

Ŭ���Ͻø� �� ū�̹����� ���� �� �ֽ��ϴ� �ѱ�������ȸ�� (���հ��� ����)

Ŭ���Ͻø� �� ū�̹����� ���� �� �ֽ��ϴ� �ѱ�������ȸ�� (���հ��� ����)

2015�� 12�� ���츮�ÿ� ��ũ�� ������� �Ƹ���Ƽ�� ����� ������ ������ �κ� ����� ũ����Ƽ�� �丣�������κ��� ���θ� �������� �� ������ �����̾���. ����������� �� 40%�� �Ѵ� ���÷��̼��� �����ϱ� ���� ���� ���÷��̼��� �����ߴ�. �߾������� ���� ��� �������ڸ� ����߰� ��ȯ������ ���ȭ��ġ�� �����ƴ�. �츮���Ե� ���� �˷��� �����ݵ� ���������� �������� �����������忡�� �ڱ��� ������ ���� ������. ��ũ���� �丣�������� �������� ���� ������ ������ �������ߴ�. ���������� ���ﵵ �ذ��ϰ� �۳� 6�� 100�� ���� ��ä�� �����ϴ� �� �����ߴ�. ���� �����ڵ��� �ŷڸ� ���� ���������� �ᱹ ������ȭ���(IMF)�� ���� ���� 500�� ���� �����ޱ �̸�����.

�� �Ƹ���Ƽ���� ��Ű ����ȭ ȯ���� �������� ��������� �̵��� ���Ҵ�. �����ڵ��� �ں�����з¿� ������ �� ���� ������ ��å������ ���� �����. �Ƹ���Ƽ���� �̵��� �ŷڸ� ��� ���� �ݸ��� 40%�� �ø��� �� ���θ��� ������ ��Ű�� ���� ������ �� ���̴�. �� �ڻ���簡 22��5000�� ���� �Ƹ���Ƽ�� ��ä�� �����ϱ �ߴ�. ���� ������ ���ڱ� �߾����� ���縦 ��ü���� ������ �ٽ� �䵿�ƴ�. �߾������� �������� ����� ���� ���� ��� ���� ���� �� �ִٴ� ��� �����̴�.

���� �۷ι����������� ��ġ ��� ���� �� ������� �����ϴ� �濬��ȸ�� ������ ����̴�. �ĺ����� �ڽ��� �ǰ��ϴٴ� ��ȣ�� ������ ������ �Ѵ�. ��ĩ �� ������ �۾��� ����� �� �ֱ� �����̴�. 3�� �� �߱� ����ȭ ������ �䵿ĥ ��� ������ �� ���������� �湮�� ���� �־���. �翬�� ��ȭ ������ �߱��� ��ȯ�Ҿȿ� ���� ���̾���. ���ڿ� ��ȭ�� �ϴ� �������� ��ȭ�� �Դ�. �� ������ �ӻ��̵� ���߱��� �� �������� �ε��þ�, �����̽þƵ� �� �� �žߡ���� ���ϸ� ���� ������. (��ȭ�Ϻ� 5�� 16�� �� 28�� 18 ȸ ����)

�ѱ�������ȸ�� (���հ��� ����)

![<em class='emp_01'>[�Ӻ�]</em>�� �����, ����ó�� �ĺ��� ������ �������̼����� ������� ��ȣ �̷� ���� �� ��](http://image.munhwa.com/gen_news/202404/2024042601039910119002_s.jpg?v=20240427032408)